Chère lectrice, cher lecteur,

La Réserve fédérale américaine (Fed) a annoncé que son programme d’urgence de financement à terme des banques (Bank Term Funding Program) allait s’arrêter le 11 mars 2024.

Ce programme de sauvetage des banques a été mis en place en toute discrétion l’année dernière, juste après la faillite de la Silicon Valley Bank (la 16ème banque américaine).

À l’époque, certains experts estimaient que par effet domino, si seulement la moitié des épargnants retiraient leurs fonds, 186 autres banques pouvaient s’effondrer en quelques jours…

Face à ce risque de crise financière systémique, la Fed avait donc ouvert les vannes des liquidités pour que “les banques puissent répondre aux besoins de tous leurs déposants”.

Concrètement, elle leur a permis d’emprunter beaucoup plus d’argent que ce qu’elles n’auraient pu faire normalement, en utilisant une méthode d’évaluation complaisante de leurs actifs obligataires.

Bon, disons les choses de façon plus simple…

C’était un trucage comptable pour maquiller les bilans pourris des banques.

Voilà tout.

Et la Fed a rendu cela légal pour rassurer tout le monde.

Alors, tout va bien, n’est-ce pas ?…

Open bar pendant un an !

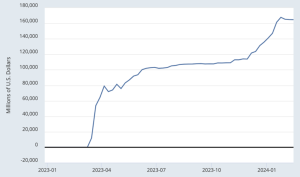

On peut constater que les banquiers ont profité de ce mécanisme à fond :

Dès le début, au mois de mars 2023, les banques les plus fragiles ont emprunté près de 80 milliards de liquidités grâce au Bank Term Funding Program.

Et durant toute l’année, cela ne s’est jamais arrêté.

Elles ont continué de puiser des milliards dans ce plan de sauvetage, jusqu’à culminer à plus de 161 milliards d’emprunts en février 2024 !

Mais les premiers prêts vont maintenant arriver à échéance, car les banques avaient un délai d’un an pour les rembourser à partir de la date d’emprunt.

Les voilà donc au pied du mur…

Que va-t-il se passer quand la Fed va débrancher la perfusion ?

Deux scénarios sont possibles.

- soit les banques ont amélioré leur situation financière et elles disposent maintenant de liquidités suffisantes pour rembourser leurs prêts.

Dans ce cas, il n’y a plus de risque de faillite et elles n’ont plus besoin du programme d’urgence pour rester à flot.

- soit la crise couve toujours sous la surface et les banques ont juste (sur)vécu artificiellement pendant un an grâce aux crédits de la Fed.

Dans ce cas, lorsque le robinet sera fermé, certaines d’entre elles pourraient avoir un cruel besoin de renflouement et cela pourrait entraîner une forte volatilité sur le secteur bancaire (en particulier sur les banques régionales américaines).

Je vous laisse parier sur laquelle de ces deux options est la plus probable…

Ils vont dégoupiller une grenade au cœur du système financier mondial

Dans quelques semaines, l’ensemble du système bancaire va donc être mis sous forte pression.

En parallèle, le S&P 500 et le Nasdaq sont sur des plus hauts historiques, en mode parabolique depuis presque six mois.

Tous les ingrédients sont donc réunis pour qu’une nouvelle crise financière de grande ampleur se déclenche si les banques américaines vacillent à nouveau…

C’est pourquoi vous devez agir dès maintenant pour vous préparer en diversifiant votre patrimoine sur des actifs décorrélés des marchés financiers.

Les cryptomonnaies sont aujourd’hui incontournables pour vous bâtir un portefeuille résilient car elles sont décentralisées (c’est-à-dire en dehors du système bancaire).

Le Bitcoin a déjà le vent en poupe depuis plusieurs mois (+ 140 %), mais ça, ce n’est encore rien comparé à ce qui pourrait se produire dans quelques jours…

Un évènement unique et crucial pourrait propulser l’ensemble du marché crypto à des niveaux jamais vus.

Tout en rendant richissime une poignée de crypto-investisseurs.

Vous êtes donc PILE dans la fenêtre de tir optimale pour en profiter.

Amicalement,

Marc Schneider

oulalala ca va bullrunner de folie dans les fagots !!!!! 🤡

Merci beaucoup pour cette « mise en lumière » pour la Fed de l’ombre 🤨

À l’aube d’un remake du Crédit Suisse dans une version US?!

Je l’ai lu cependant que la Fed a annoncé qu’à la fin du dispositif BTFP, les banques disposeraient encore de liquidités grâce à la « discount window », principale facilité de refinancement de la Fed.

Est-ce que ce système sera en mesure d’assurer encore les pertes ou pas suffisant vu les milliards empruntés?