Voici le véritable « destructeur de mondes »

Chère lectrice, cher lecteur,

Vous avez probablement beaucoup entendu le nom de J. Robert Oppenheimer ces dernières semaines…

Le “père de la bombe atomique” fait l’objet d’un nouveau film biographique intitulé Oppenheimer.

Il était le physicien responsable du laboratoire de Los Alamos, au Nouveau-Mexique, dans le cadre du projet Manhattan, pendant la Seconde Guerre mondiale. C’est là, bien sûr, que les États-Unis ont créé la bombe atomique et l’ont testée le 16 juillet 1945.

Je n’ai pas encore vu le film. Mais j’ai lu beaucoup de critiques et d’analyses ces dernières semaines.

Ce faisant, je suis tombé sur quelques extraits de la Bhagavad Gita.

Oppenheimer a déclaré à NBC News en 1965 qu’il avait pensé à un passage des anciens écrits hindous en regardant le premier essai de la bombe atomique 20 ans plus tôt :

“Nous savions que le monde ne serait plus le même. Quelques personnes ont ri, quelques personnes ont pleuré, la plupart des gens sont restés silencieux.

Je me suis souvenu de cette phrase de la Bhagavad Gita, l’écriture hindoue.

Lorsque le dieu Vishnu tente de persuader le prince Pandava Arjuna qu’il doit faire son devoir et, pour l’impressionner, il prend sa forme multibras et dit : “Maintenant, je suis devenu la Mort, le destructeur des mondes.”

Je suppose que nous avons tous pensé cela d’une manière ou d’une autre.”

Avec cette interview, Oppenheimer a probablement fait beaucoup pour rendre la Bhagavad Gita plus populaire. Et il a certainement fait entrer cette citation dans le langage courant.

Oppenheimer, qui est décédé deux ans après cette interview à l’âge de 62 ans, était fasciné par l’hindouisme. Au cours de sa vie, il a étudié la langue sanskrit de la Bhagavad Gita.

Il est facile de comprendre pourquoi Oppenheimer a pensé à la Bhagavad Gita dans le désert du Nouveau-Mexique cette nuit-là…

La Bhagavad Gita traite de la décision du prince Arjuna de partir en guerre.

Et un passage précédent à celui-ci explique que l’éclat de Vishnu est comme un millier de soleils dans le ciel en même temps – ou comme l’explosion d’une bombe atomique.

J’ai essayé de trouver la traduction de la Bhagavad Gita qui contient la citation exacte d’Oppenheimer. Mais tout ce que j’ai trouvé interprète ce passage d’une manière légèrement différente de la sienne…

Elles ne font pas du tout référence à la Mort en tant que “destructeur des mondes”.

Au contraire, selon ces traductions, c’est quelque chose d’autre qui définit l’identité et le but de Vishnu :

“Je suis le temps qui fait vieillir et périr le monde.

Je suis venu pour détruire les mondes.

Même sans vous, prince Arjuna, ces guerriers qui s’affrontent n’existeront plus.”

En d’autres termes, c’est le temps qui est le véritable destructeur des mondes, et non la mort.

Vous ne pouvez pas empêcher la mort parce que vous ne pouvez pas arrêter le temps.

Cette caractérisation prend tout son sens si l’on connaît un peu l’hindouisme…

Vishnu n’est pas la Faucheuse. Il est le dieu de la préservation, un rôle essentiel lorsqu’il s’agit du temps.

Cette partie de la Bhagavad Gita aborde beaucoup d’autres sujets. Par exemple, elle aborde l’idée que la mort est une illusion, que nous ne sommes pas vraiment nés et que nous ne mourons pas vraiment.

Mais aujourd’hui, je vais m’en tenir à cette notion du temps…

Le temps est l’aspect le plus déroutant de l’investissement…

Si l’investissement implique la maîtrise d’un seul aspect de la réalité, c’est certainement le temps.

C’est en maîtrisant le temps que nous apprenons à faire preuve de patience, ou d’anticipation.

C’est ainsi que nous pouvons sortir de nos pertes avant d’être émotionnellement prêts à le faire. Et c’est ainsi que nous pouvons garder nos actions gagnantes, même si chaque cellule de notre corps nous dit d’enregistrer ce profit et de courir vers la prochaine opportunité.

La première question que tout le monde se pose à propos d’un investissement est toujours “Quand ?”.

Quand dois-je acheter ? Quand dois-je vendre ? Quand l’action va-t-elle monter ? Quand quelque chose va-t-il se passer ?

Ces questions semblent naturelles et normales. Mais elles admettent aussi franchement que les investisseurs peuvent tout gérer, sauf le temps qui passe. En tant qu’êtres humains, nous ne pouvons pas nous contenter d’attendre.

Malheureusement, il est généralement impossible de savoir quand…

Il est beaucoup plus probable que vous compreniez les performances financières d’une entreprise, les raisons pour lesquelles son équipe de direction a pris une décision particulière, ou sa valorisation actuelle… plutôt que vous ne sachiez quand son action augmentera suffisamment pour que vous vous félicitiez de l’avoir achetée à ce moment précis.

Je suis sûr que la plupart d’entre nous ont tenu une perte trop longtemps, laissant le temps éroder notre richesse. Ou n’ont pas conservé un titre gagnant assez longtemps pour permettre à la puissance de la capitalisation de faire son œuvre…

Le temps prend toujours le dessus sur nous.

Si vous le laissez faire, le temps peut préserver et faire fructifier votre patrimoine…

La capitalisation est simplement la magie du temps appliquée à votre capital.

Supposons que vous commenciez avec 100’000 $.

Si vous gagnez 5 % d’intérêts par an, vous aurez 105’000 $ au bout d’un an. Après 10 ans de capitalisation, vous aurez près de 163’000 $. Après 20 ans, vous aurez plus de 265’000 $.

Voilà ce qui se passe si vous laissez votre argent tranquille et si vous laissez le temps faire son œuvre.

Les bons investisseurs tiennent toujours compte de la valeur temporelle de l’argent lorsqu’ils répartissent leur capital…

En d’autres termes, un dollar reçu aujourd’hui vaut plus qu’un dollar reçu dans le futur. Ce principe de base nous amène à l’idée que chaque dollar investi à un endroit pendant un certain temps est un dollar qui n’est pas investi ailleurs.

Si vous arrivez à investir au plus profond de la crise financière, ou lorsque les actions sont délaissées et qu’ensuite vous laissez faire le temps, alors vos investissements vont fructifier au fil des ans.

Sachez être un “profiteur de crise” et laissez le temps faire son ouvrage, vous en retirerez des gains immenses quelques années plus tard.

Le temps est également l’une des principales raisons pour lesquelles je continue d’écrire sur ce que l’on appelle les “mèmes-actions”…

Je suis persuadé que le temps détruira la richesse des parieurs sur les mèmes-actions. Mais ils voient les choses différemment…

Ils pensent que le temps est leur ami.

Ils ne comprennent pas que Vishnu finira par briller plus fort que mille soleils, vaporisant tout leur monde. Ils n’ont aucune chance face à cette puissance impressionnante.

Chaque fois que je parle des mèmes-actions, comme AMC Entertainment, ou Bed Bath & Beyond, il ne s’agit pas de savoir quand elles se révéleront être des investissements désastreux.

Je n’en sais rien. Personne ne le sait. Comme je l’ai dit plus haut, c’est généralement impossible à savoir.

J’étais plutôt convaincu que le temps ferait passer la faillite de Bed Bath & Beyond du statut d’inévitable à celui d’imminente, puis à celui de survenue. C’est ce qui s’est passé en avril.

Le temps a finalement fini de détruire la valeur des capitaux propres de Bed Bath & Beyond il y a deux semaines. Et cela s’est passé si discrètement que je ne l’ai même pas remarqué jusqu’à hier.

Comme l’a rapporté le Wall Street Journal le 21 juillet :

“Les actionnaires de Bed Bath & Beyond ne recevront aucun remboursement dans le cadre d’un plan de réorganisation proposé par le détaillant d’articles de maison en faillite, révélé jeudi.

La proposition, déposée auprès du tribunal des faillites du New Jersey, stipule que les actions de Bed Bath & Beyond “seront annulées, libérées et éteintes”. Les actionnaires n’auront pas non plus le droit de réclamer un quelconque recouvrement à l’avenir, selon le plan proposé…

Certains investisseurs individuels ont continué à acheter des actions Bed Bath & Beyond même après que l’entreprise se soit placée sous la protection du chapitre 11 en avril, ignorant les avertissements de l’entreprise selon lesquels ses actions ne vaudraient plus rien en cas de faillite. Leurs partisans ont alimenté le battage médiatique sur les réseaux sociaux en affirmant que la chaîne emblématique pourrait défier les pronostics et effectuer un retour improbable.”

Il a fallu plus de temps que je ne l’aurais imaginé pour que ceux qui achetaient des actions Bed Bath & Beyond à chaque baisse fassent faillite. Mais à la fin, le temps a encore gagné.

J’espère que vous pouvez voir que le temps était (et est) l’ennemi des mèmes-actions, et non leur ami.

Les actionnaires de Bed Bath & Beyond étaient comme les “guerriers” de la citation de Vishnu dans la Bhagavad Gita que j’ai partagée plus haut…

Vishnu dit au prince que ces guerriers “n’existeront plus”, même sans sa participation à la bataille.

En d’autres termes, les actionnaires étaient déjà anéantis dès qu’ils ont acheté les actions. Il ne restait plus au temps qu’à révéler la vérité, ce qu’il a fait.

L’action Bed Bath & Beyond se négocie toujours activement sur le marché. Fait remarquable, elle se maintient à environ 0,28 dollar par action. Et des millions d’actions ont été échangées aujourd’hui.

Je suppose que l’action sera bientôt retirée de la cote. Mais je suis prêt à parier que la dernière transaction avant que cela ne se produise sera celle d’un “investisseur” qui achètera l’action à 0,01 $ dans l’espoir d’obtenir des rendements X100…

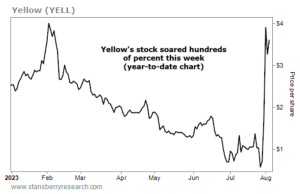

Les actionnaires de la société de transport routier Yellow ont également appris le pouvoir du temps cette semaine…

La société basée à Nashville est l’un des plus grands transporteurs basés aux États-Unis.

Aux dernières nouvelles, la société comptait 12’700 tracteurs, 42’000 remorques, 308 installations de service et 30’000 employés. Parmi ses clients figurent Walmart, Home Depot et des milliers de petites entreprises. L’entreprise a démarré il y a 99 ans en tant que petite entreprise de taxis et d’autobus dans l’Oklahoma.

Mais le temps n’a pas été tendre avec Yellow…

L’entreprise s’est détériorée en termes de tous les indicateurs importants du secteur. Cela comprend les expéditions par jour ouvrable, le poids par expédition et le revenu par expédition.

Le chiffre d’affaires de Yellow au premier trimestre, d’environ 1,2 milliard de dollars, est la pire performance de l’entreprise depuis le creux de la vague de la pandémie au deuxième trimestre 2020. Même si les revenus de l’entreprise pour 2021 et 2022 ont dépassé les sommets atteints avant la pandémie, l’entreprise a récemment fait état d’une mer d’encre rouge – y compris des pertes nettes au cours de cinq des sept derniers trimestres.

Yellow a une dette d’environ 1,5 milliard de dollars, dont près de la moitié est constituée de prêts gouvernementaux datant de l’époque de la pandémie. Le reste provient d’une série de fusions mal exécutées.

La dette totale de Yellow a augmenté de 85 % depuis le quatrième trimestre de 2018. Ses dépenses d’intérêt trimestrielles ont grimpé de 65 % au cours de la même période pour atteindre 46,5 millions de dollars au premier trimestre 2023.

Eh bien, plus rien de tout cela n’existe… L’entreprise a cessé ses activités le week-end dernier. Et selon certaines informations, elle a l’intention de se déclarer en faillite.

Yellow est en difficulté depuis des années. Elle a été au bord de la faillite en 2010, 2014 et 2020. En fait, par un coup du sort, Yellow n’a acquis une notoriété nationale qu’en 1951, lorsqu’elle a fait faillite et a été rachetée par George Powell, un banquier du Missouri.

Plus vous êtes âgé, plus vous vous souvenez des camions Yellow qui sillonnaient les routes américaines. Aujourd’hui, à la veille du 100e anniversaire de la société, ils ont tous disparu.

Mais certains refusent de respecter ce que Vishnu – et le pouvoir du temps – a fait à Yellow…

Depuis que l’entreprise a cessé ses activités et va bientôt se déclarer en faillite, on aurait pu penser que le cours de son action aurait chuté à zéro ces derniers jours. C’est ce qui aurait dû se passer.

Mais nous vivons toujours dans le monde bizarroïde des mèmes-actions. C’est donc tout naturellement que l’action de Yellow a clôturé en hausse de plus de 450 % à un moment donné cette semaine. Jetez un coup d’œil à son graphique depuis le début de l’année :

L’ascension de Yellow comme une mème-action ne signifie qu’une chose…

Quelqu’un pense que les actifs de la société valent plus que ses dettes. Et ce malgré l’intention de Yellow de déclarer faillite et son dernier bilan indiquant que ses actifs valent au moins 437 millions de dollars de moins que ses passifs.

Après des décennies passées à examiner des bilans, j’ai appris que la valeur des actifs d’une entreprise peut être surévaluée. En revanche, la valeur du passif est généralement exacte.

En bref, les fonds propres de Yellow valent zéro.

Et pourtant, les adeptes des mèmes-actions ne comprennent toujours pas. Ils s’obstinent à acheter des actions d’une société bientôt en faillite dont les actions sont destinées à disparaître, tout comme celles de Bed Bath & Beyond.

Le temps a révélé que Yellow était un destructeur impitoyable de la valeur actionnariale…

En termes ajustés, le prix de l’action de la société a culminé à 476’000 dollars par action en 2005. Au premier jour de bourse de 2011, il avait perdu plus de 99 % de sa valeur.

Au cours de cette période, le nombre total d’actions a augmenté de près de 6’500. Cela ressemble à ce qui s’est passé pour les actions de Bed Bath & Beyond et d’AMC Entertainment.

Yellow doit être l’une des entreprises les plus mal gérées de l’histoire. Après être née d’une faillite et avoir failli faire faillite au moins trois autres fois au cours des 13 dernières années… Vishnu la balaie enfin, miséricordieusement, pour de bon.

Mais cela n’a pas d’importance pour les investisseurs les plus ignorants du monde. Ils pensent plutôt que cette nouvelle est une raison pour faire grimper l’action de la société de quelques centaines de pourcents en l’espace d’une semaine !

J’essaie de faire preuve d’un grand respect du temps – et je vous recommande d’en faire autant…

Au fil du temps, je continuerai à vous dire dans mes messages : “préparez-vous, ne prédisez pas”.

C’est parce que je sais que seul le temps nous dira ce que l’avenir nous réserve. Et nous ne saurons probablement pas grand-chose de ce qui se passe avant que cela ne se produise.

Tout ce que nous pouvons faire, c’est nous préparer au mieux.

Vous pouvez le faire en détenant un portefeuille de base composé d’excellentes actions, en possédant de l’or et de l’argent et en gardant beaucoup d’argent liquide.

Pour ma part, je suivrai les investisseurs de mèmes-actions de loin, même s’ils ont réussi à faire grimper quelques titres en flèche à court terme. Parce que je sais que ces actions sont des entreprises poubelles. Et avec le temps, quiconque s’y accroche risque fort de perdre jusqu’au dernier centime.

Ne tombez pas dans ce piège…

Si vous achetez des actions poubelles qui ont récemment progressé, j’espère que vous vous en débarrasserez rapidement. Le temps n’est pas tendre avec elles. Et il ne vous demandera pas quand vous souhaitez vendre.

Il les vaporisera à sa guise, laissant un champignon atomique sur votre compte.

Et bien sûr, je continuerai à envisager divers scénarios financiers et économiques futurs désagréables. Si je le fais, c’est parce que je les considère comme plus probables que la plupart des gens.

Je pense que ces types de scénarios sont inévitables, même s’ils ne sont pas nécessairement imminents aujourd’hui. Et ils pourraient révéler des investissements à très haut potentiel dans le futur.

Ne les ratez pas… Et le temps nous dira comment les choses se dérouleront.

Bon investissement,

Dan Ferris

Eagle Point, Oregon